「ITかあさん」は「ITかあさん合同会社」になりました。

ITかあさんは ITかあさん合同会社として4月から本格的に稼働していきます

知ってる人も知らない人もこんにちは、「ITかあさん」は個人事業から法人格へと変わりました。

クライアントの契約の都合もあり、正式な稼働は4月1日からとなりました。

そんなわけで、会社設立のドタバタっぷりをハイライトでお送りします。

まずはハンコの注文から

埼玉県は戸田市 法務局本局のみが 登記受付。遠すぎるんじゃい!!

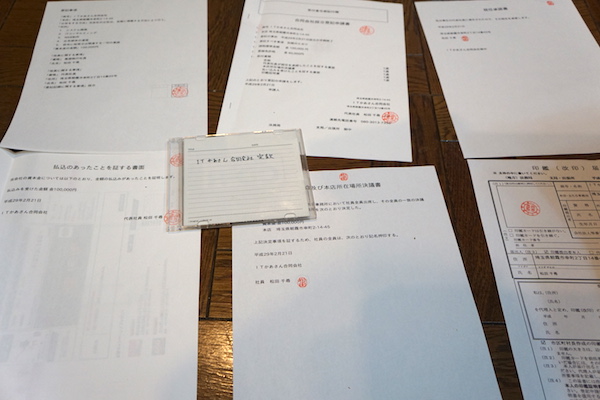

埼玉県で法人登記するには戸田市まで行かないとならないし、車で30分以上かかるので、平日休み取らないといけないので直接行くのは却下!定款をいれたCD-Rも一緒にしてまとめてゆうパックで送ることに。

設立できたか分かんない

なんの音沙汰もないまま5日が経過。。

市役所、税務署、年金事務所 全部行ってない

その後何も手続きしないまま20日が経過。。

取得代行を依頼して2日ほどで到着。

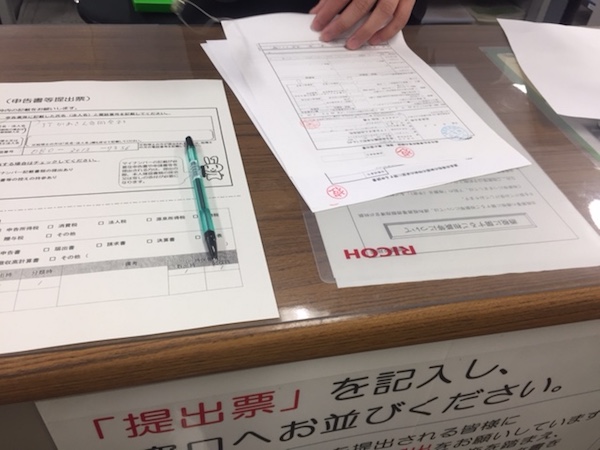

いざ、市役所、税務署へ

管轄の税務署へ書類提出

提出の書類

給与支払事務所等の開設届出書を印刷して法人印を押印したもの 2部

源泉所得税の納期の特例の承認に関する申請書を印刷して法人印を押印したもの 2部

青色申告の承認申請書を印刷して法人印を押印したもの 2部

登記簿謄本の原本

定款のコピー

書類提出して、控えもらって終了。所要時間3分。

市役所へ書類提出

登記簿謄本のコピー

定款のコピー

こちらも所要時間1分ほど。

役所、税務署、年金事務所書類提出完了

何も面白いものがなかった

正直、確定申告の時期と被ってたし、年度末の死ぬほど忙しい時期だったからどうなることかと思ったけど 大抵は書類郵送で対応できるから忙しい時期でも普通に法人は立てられるってことで。

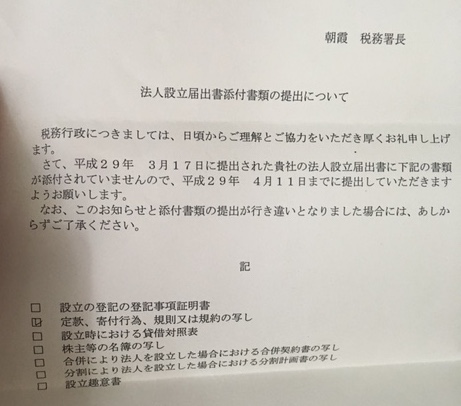

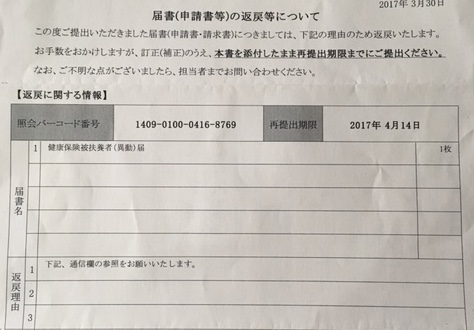

後日。書類不備のオンパレード

ちゃんちゃん。

まとめ

そんなわけで普通よりだいぶ時間がかかりましたらITかあさんはITかあさん合同会社になりました。

仕事もライフスタイルも何も変わりません。

ブランドを意識するならやはり株式会社にしなさいとアドバイスも受けましたが、これといってまだ株式会社とするメリットが見えないので合同会社にしました。いつかその時がきたら合同から株式会社にすることにします。

ITかあさん改めITかあさん合同会社を今後ともよろしくお願いします。

お礼 バックオフィス支援&クラウド士業 Bizer

無事設立完了しておりましたがご報告が遅れてしまいすみません。

設立するだいぶ前から質問攻めにしてしまいましたが、おかげさまで大きなトラブルもなく設立完了しました。

税務、労務、「すいません、これどこにハンコ押すんですか?」とかくだらない質問も数時間で

早いと数分で答えてもらえるので本当に助かりました。

私みたいな一人社長には心強いパートナーになってくれるとおもいます!

ITかあさんいよいよ法人設立へ! さて資本金っていくら積んどけばいいの?

ITかあさんいよいよ法人設立へ! さて資本金っていくら積んどけばいいの?

いよいよ来月からITかあさん合同会社をスタートします

おお!しばらく更新がないからこの企画自体自然消滅したのかと思ってたよ

(会社作るのって忘れるものなのか??)

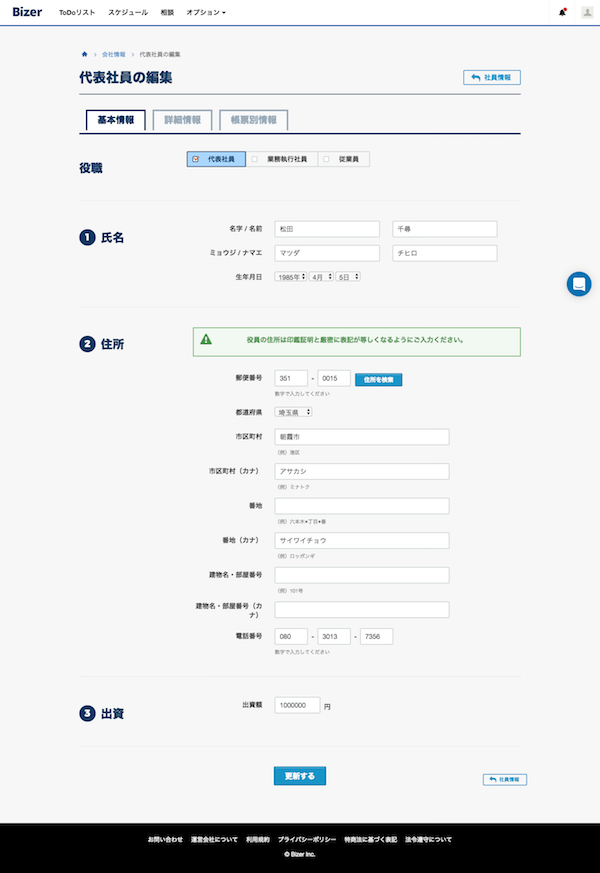

Bizerの会社設立なら必要な情報をBizerのホームページから入力してPDFをダウンロードするだけで必要な書類が全て揃うぞ

どうした

資本金いくらにするか決めてなかったー

ッエーー

資本金をいくらにすべきか質問してみるよ

っていうか そもそも資本金って事業に必要なお金として用意するっていうことしか知らないんだ

けど、そもそも今手元にあるお金は個人事業主として得た利益出し、これをそのまま資本金に突っ込んでいいのかな?このあと所得税の引き落としとか、

法人にしてから最初の給料までの生活費とかあるし、逆に少なく設定しすぎてもだめな気がするし。。。

いつもお世話になっております。

個人事業からこの度合同会社設立するのですが、手元にいくら残し、いくら資本金を振り込めばよいのか分かりません。

今までは、月2回ほど、事業用と生活費を引き落としのタイミングに合わせてお金を移動していました。

設立後は10日を給料日として設定します。

なお、代表社員の他は社員は特におりません。

まず、事業用と生活費(代表社員である自分の給料含む)で自由に移動可能な 170万ほどが銀行にあります。

月末と、翌10日までにきまって入金があるため、極論 自分の翌10日までの生活費があれば困りません。

手元にいくら残すべきかが分からない理由が

今手元にある170万が個人事業主として 得た利益であること

翌10日までに入金される金額は全て個人事業主での収益であること(これを翌10日に代表社員の給料にして良いのでしょうか?)

まだ確定申告前で 所得税の正確な金額が分からない

(恐らくあと50-70万ほど第3期の所得税の引き落としが4月にある)

月末に個人事業主としての経費のクレジットカード引き落としがある

長くなりましたのでまとめますと、

資本金の使い道=社員の給料とすればいいのか

個人事業主としての売り上げと経費が翌翌月まで発生するがそれはどのように処理すれば良いのか

翌10日までに振り込まれる個人事業主であるときの売り上げをそのまま代表社員の給料として自由に使って良いなら150万ほどまとめて資本金として振り込んでも問題はないかと考えています。

相変わらず自由に動かせる現金が170万っていう数字が、個人事業主としてリアルで生々しい金額だね。

確定申告前で所得税の確定した金額が不明だけど 50-70万ほど第3期の所得税の引き落としがあるとか

い、言っておくけど全財産が170万ってわけじゃないからね!所得税の引き落としも含めた自由に移動できるお金が170万なんだからね!

っとか言ってる間にもう回答がきたー!!

合同会社ITかあさん御中

ご相談につきまして、

1.資本金について

資本金の使い道は、

(a)役員・従業員の給与として使う

(b)備品その他設備投資として使う

いずれかとなります。また、上記の給与や設備投資の資金は、資本金がなくても、

(A)代表者から会社への貸付けであったり、

(B)会社への売上の入金

でまかなう事ができます。

今回のケースでは、

①生活費については手元にある資金で賄えるので、直近1~2か月くらいは合同会社からの給与(役員報酬)がなくてもOK

②合同会社の資本金を多くして、そこから役員報酬をもらうと、自分のお金を会社に入れてそのお金を引き出すだけなのに所得税などかかってしまうという不毛な処理となります。なので、極論直近1~2か月は役員報酬0でも良いかなと思います。

③その間に会社に売上が入金される事により、例えば資本金が10万円であっても3か月後くらいからは売上の入金から役員報酬を支払う事ができるようになると思います。

1人会社のエンジニアの会社であれば、特に設備投資の初期資金も必要ないと思いますし、資本金から役員報酬を支払うという事はしないほうが節税になると考えます。

あとは会社としての見た目の問題で、資本金10万円よりも資本金100万円のほうがよいなどあれば資本金を多めにする。などは考えられます。

2.個人事業主の処理

2017年は個人事業主と法人とが併存する年となりますので、2017年の確定申告(2018年3月15日までに申告)は、

①個人事業主の所得=事業所得と、

②合同会社からの役員報酬=給与所得

とを合算して確定申告する事となります。

そのため、

>個人事業主としての売り上げと経費が翌翌月まで発生するがそれはどのように処理すれば良いのか

⇒こちらはそのまま個人事業主としての帳簿に記帳して、2017年の確定申告をしていただければOKです。

わ、わかりやすーーーー!!

とくに何も説明してないけれど、過去の質問とか事業内容をすでに把握してる前提で1人会社のエンジニアの会社であれば、特に設備投資の初期資金も必要ないとか言ってくれてるし、資本金から役員報酬を支払うという事はしないほうが節税になるとか

節税する方法としても答えてくれてる!!

自分のお金を会社に入れてそのお金を引き出すだけなのに所得税などかかってしまうという不毛な処理となります。

ぐおおおお!!刺さりまくる名言!!!自分のお金を引き出すだけ所得税がかかる不毛な処理!!

適当に有り金を資本金にぶっこんでそこから自分の給料をだすのは所得税がかかる不毛な処理なのか!

すごいね、Bizerすごいね。

資本金1円は悪いことだと思っていたけれど、決していけないことではないんだね、所得税節税の為にそういう考え方も有りってことか

あれ?給料ない場合の社会保険はどうするんだろ?3月からすぐに加入したいんだけど

給料が発生しない間の社会保険の加入は?

仮に最初の2ヶ月だけ報酬なしとした場合、

でも3月から社会保険に加入したい場合はどうしたら良いのでしょうか?

その場合、低額でも報酬を発生させた方が良いのでしょうか?

合同会社ITかあさん御中

でも3月から社会保険に加入したい場合はどうしたら良いのでしょうか?

その場合、低額でも報酬を発生させた方が良いのでしょうか?

⇒

社会保険への加入は、役員報酬が発生したタイミングからとなります。

(a)3月分の役員報酬を4月に振込みする場合は、社会保険への加入は3月からとなります。(翌月払いの給与振込)

(b)4月分の役員報酬を4月に振込する場合は、社会保険への加入は4月からとなります。(当月払いの給与振込)

もし4月に最初の役員報酬振込という事であれば、3月分の役員報酬を翌月に振り込むという事にすれば3月から社会保険に加入できます。

最初の役員報酬の振込が5月以降の場合ですと、いったん低額の役員報酬を3月から発生(振込は3月でも4月でもOK)させておき、

設立から3ヶ月以内に役員報酬を改定する。という対応となります。

その場合、ToDoリストの「役員報酬を改定する」の手続きもご参照ください。社会保険料の改定のための年金事務所への届出なども必要となります。

なるほど!!報酬発生のタイミングから社会保険に加入すればいいのか!!私は3月から法人としての利益が発生するから給料はそこからだすことを想定して、

3月から加入できるね

しばらく個人事業主としての売り上げで生活して、給料なしとする場合 1、2ヶ月は報酬なしと設定すれば その間は国民健康保険に加入して、

報酬発生する月から加入すればいいんぞ。給料発生日ではなく、法人として働き始めた時を基準とすればいい

確かに、会社員になった時も入社して少ししたらすぐ保険証を渡してもらえるからね

そんな訳で資本金の設定は

有り金全部ぶっこむのやめて、無くても困らない程度の金額で10万円に設定したよ

あとは必要書類をダウンロードして、法務局に書類持っていけばいいね。

ちなみに、法務局への設立書類の提出は郵送でもOKです。その場合は法務局に到着した日付が設立日となりますのでご留意ください。

ッエーーーーーー!!会社設立って郵送でいいのーー!!!

次回、いよいよITかあさん法人設立へ!

果たして無事書類は受理されたのか、乞うご期待!!!

ITかあさん、いよいよ法人設立へ!設立するならいつがよい?

いよいよ法人設立へ!設立するならいつがよい?

前回自分の売り上げと年収をさらしたことにより、ややバズッた「ITかあさん法人化への道のり」ですが、

・・・

今年の売り上げは13ヶ月分あるって気がついたんだよね!

トンでもない感じになっちゃいまして。

さて時期はいつがいい?

お世話になっております。現在フリーランスで仕事をしており、法人設立しようと決めたのですが、

法人設立をいつにすればよいのか分かりません。。

仮に9月1日で法人設立とした場合、8月31日までの報酬を個人事業分として3月15日に青色申告をして、9月1日以降の一年間を法人として決算すればよいのでしょうか?

設立日の検討は、(A)業務上の理由(取引先との関係上、法人にする必要がある)と、(B)税務面での理由 があります。

(A)についてはご自身でご検討される部分ですので、(B)について回答いたします。

(1)消費税の納税義務

個人事業主は、2年前の売上が1,000万円超の場合に消費税の納税義務者となります。そのため、個人事業主として消費税の納税義務者となったタイミングで法人設立(法人成り)するケースも多いです。

消費税の納税義務者の判定については添付資料もご一読ください。

(2)給与所得控除

があります。

現在、確定申告では基礎控除(38万円)と青色申告控除(65万円)がありますが、給与所得については別途給与所得控除(65万円)があります。

今年、法人成りして役員報酬をもらった場合、役員報酬の65万円までは所得税・住民税がかからなくてすみます。

法人成りのタイミングが1月1日ですと、1年間の間に事業所得と給与所得の2つを受けることがないので、上記のように控除を二重に受けることはありません。

2.2016年の確定申告について

>仮に9月1日で法人設立とした場合、8月31日までの報酬を個人事業分として3月15日に青色申告をして、9月1日以降の一年間を法人として決算すればよいのでしょうか?

⇒

(1)個人の確定申告

①1/1~8/末までの個人事業主としての収入・経費(事業所得)と、

②9/1~12/末までの法人からの役員報酬(給与所得)

を合算して3月15日までに青色申告します。

(2)会社の決算

>9月1日以降の一年間を法人として決算すればよいのでしょうか?

⇒はい、会社の決算のほうは上記ご認識のとおりとなります。

年内で個人事業主の青色申告としての65万円控除と法人からの役員報酬での給与所得控除のダブルの控除があるから

個人事業主と法人設立は年内でだぶってたほうが所得控除でお得!ってことだね

だから会社員の期間がまったくなかった去年度の所得税はえらいことになってたのかー

もう夏も始まるから早め早めに準備しないとな。

こころの準備がああああ!!

そんなわけでまとめ

個人事業主は、2年前の売上が1,000万円超の場合に消費税の納税義務者

個人事業主から法人化する年度は、法人成りのタイミングが1月1日1年間のだと、事業所得と給与所得の2つを受けることがないので、控除を2重に受けられる期間で設立したほうがお得。

税と社会保険料から本気で法人化について考える!

ITかあさん、ついに法人化について真剣に考える

IT業界に入って早いもので10年が経ち、色んな方に支えてもらいながらエンジニアとして少しは稼げるようになってきたかも。。

稼ぐ→国保高い 税金高い

今回の確定申告は減価償却もあって難しいため初めてプロに依頼。すると

税金高い!マジ高い!

何なんでしょうね、この国。自営業者コロす気なんでしょうかね。

所得税だけでコーヒー噴射ですから、市税と事業税も考えるとあと何噴射すればいいんですか?口から火炎放射すればいいんですか?

しかも去年末に住宅購入して、地代家賃がかからないため今期は交通費とネット回線くらいにしかほぼ経費がかからない。今期はさらに増収が見込めるため次の確定申告は今から震えが止まりません。

そこでかあさん考えたんです

税と保険から考える!ぶっちゃけ法人と個人ではどっちが特か!?

はい、こっからが半分ステマですよー

税理士に明確な金額付で法人立ち上げと個人のまま、どっちがいいのか聞いてみたい!

今回確定申告でお世話になった会計事務所に、申告のやりとりのついでに質問してみた!

来期は経費が地代家賃が持ち家のためにかからないこと、

国保以外で健康保険に加入したいこと

来期は地代家賃もほぼゼロなので利益●●万くらい出した場合(経費引いての営業所得)、税と保険は一体いくらぐらいになるんでしょうか?同じ利益幅で法人だった場合どちらが税と保険でメリットがあるのか知りたいのですが、そういうのってやっていますか?